一、发行规模

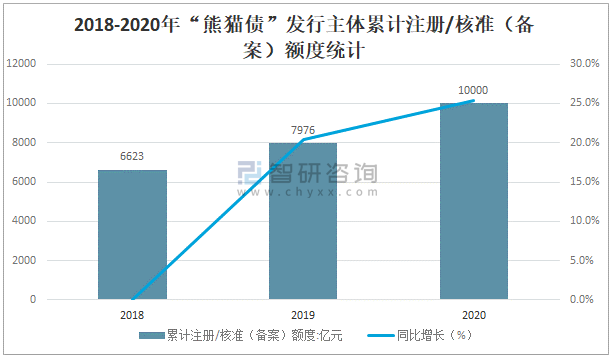

熊猫债是指境外和多边金融机构等在华发行的人民币债券。根据国际惯例,在一个国家的国内市场发行本币债券时,一般以该国最具特征的吉祥物命名。截至2020年末,“熊猫债”发行主体已涵盖政府类机构、国际开发机构、金融机构和非金融企业等,累计注册/核准(备案)额度10000亿元,较2019年增加了2024亿元,同比增长25.4%。

2018-2020年“熊猫债”发行主体累计注册/核准(备案)额度统计

资料来源:中国人民银行、智研咨询整理

2020年“熊猫债”发行主体累计发行金额达4337.21亿元,较2019年增加了586.21亿元,同比增长15.6%。

2018-2020年“熊猫债”发行主体累计发行金额统计

资料来源:中国人民银行、智研咨询整理

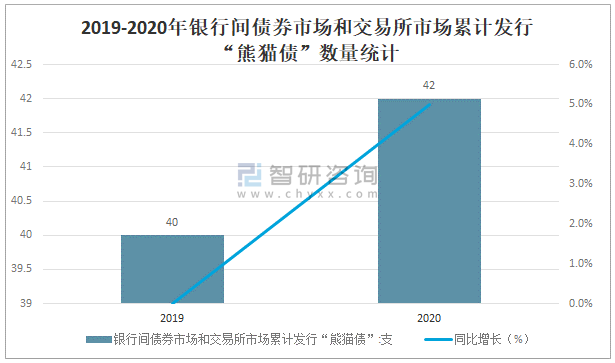

2020年,银行间债券市场和交易所市场累计发行“熊猫债”42支,较2019年增加了2支,同比增长5.0%。

2019-2020年银行间债券市场和交易所市场累计发行“熊猫债”数量统计

资料来源:中国人民银行、智研咨询整理

相关报告:智研咨询发布的《2021-2027年中国债券行业供需态势分析及投资机会分析报告》

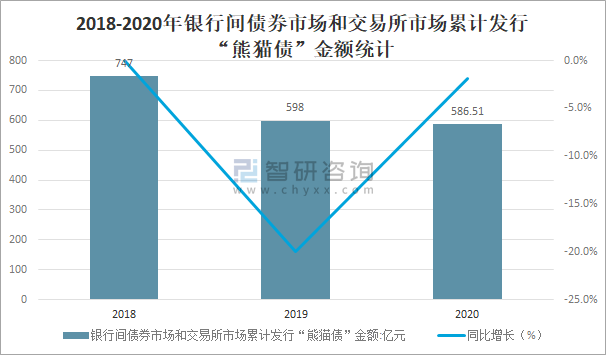

2020年银行间债券市场和交易所市场累计发行“熊猫债”金额较2019年小幅下滑,2020年银行间债券市场和交易所市场累计发行“熊猫债”金额为586.51亿元,较2019年减少了11.49亿元,同比减少1.9%。

2018-2020年银行间债券市场和交易所市场累计发行“熊猫债”金额统计

资料来源:中国人民银行、智研咨询整理

二、“一带一路”倡议下熊猫债发行面临的主要问题

自“一带一路”倡议提出以来,随着大批“一带一路”沿线国家重点项目的迅速开展,资金的供求也产生巨大的缺口。由于“一带一路”沿线国家经济发展水平差异较大,地缘政治非常复杂,缺乏有效的投资合作机制,跨境资本流动风险较大,从而制约了区域内合作的深度和广度。“拓展跨境融资渠道,创新融资方式,降低融资成本,打通融资环节”则成为当下支持“一带一路”建设的主要任务。从跨境融资的角度来看,通过发行人民币国际债券有很多优势,而推动熊猫债发展对实施“一带一路”倡议意义重大。

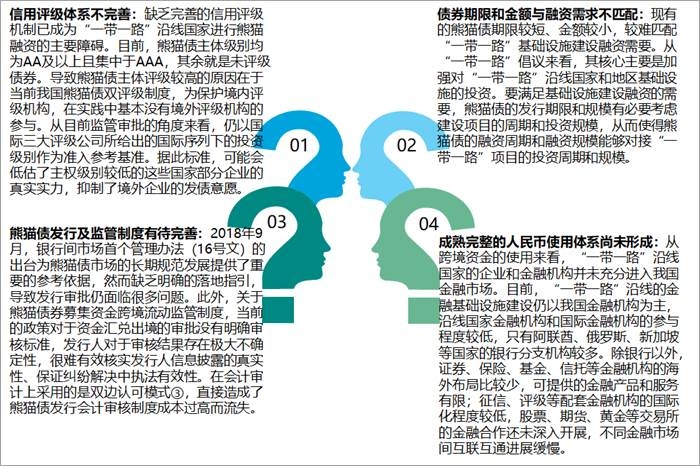

当前,“一带一路”倡议下熊猫债的发展环境得到一定程度的改善,不过,由于涉及的发债主体国家较多,不同国家的国情不同,面临的国别风险不同,发债主体的信用风险评估也较复杂,从而阻碍了熊猫债发展规模的扩大。当前熊猫债发行面临的主要问题如下。

熊猫债发行面临的主要问题

资料来源:智研咨询整理

三、以熊猫债发展支持“一带一路”建设策略

熊猫债发展有助于加快债券市场国际化进程,促进资本市场双向开放,加快跨境投融资服务。为推动熊猫债进一步发展,更好地对接“一带一路”建设,提出如下建议。

建设策略

资料来源:智研咨询整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国债券行业运营现状及投资战略咨询报告

《2024-2030年中国债券行业运营现状及投资战略咨询报告》共十章,包含2024-2030年债券行业竞争形势及策略,债券市场投资机构经营分析,债券行业投资机会与市场前景等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。