摘要:

一、发展环境:经济政策双重推动,行业市场空间广阔

近年来我国玩具行业增长速度放缓但整体呈现稳定增长的趋势。根据统计数据显示,0-14岁儿童是我国玩具行业的重要消费群体,因此,中国0-14岁儿童总体数量增加将推动我国玩具行业市场规模的扩张。随着生育政策的开放和对于三胎的激励政策的逐步落实,我国的幼儿儿童群体数量将显著增加,玩具行业未来的市场将更加广阔,市场规模也有广阔的增长空间。近年来我国经济形势稳中向好,居民生活水平不断提高,人均消费支出增加,社会消费方式不断升级。当前我国经济形势发展向好,未来人均可支配收入与消费支出呈持续增长之势,人们的消费需求将不断增加,消费方式也将升级多样化,对玩具的消费意愿也将随之增加。

二、发展现状:产需量同步增长,线上网购成玩具市场主流消费方式

随着互联网、智能手机、线上交易的普及,人们的消费习惯、消费场景发生了变化。近年来我国电商行业迎来高速发展,基于线上购物能够节约购物时间、免除购物疲劳 、节省购物成本、商品种类丰富齐全、满足消费者“货比三家,择优选购”等诸多优势,线上网购逐渐成为我国玩具市场的主流消费方式。加之如网络平台如抖音、快手、小红书、微博、蘑菇街等迅速崛起,越来越多消费者在网络平台营销下种草玩具产品,同时新冠疫情期间受疫情居家隔离的影响,进一步促进的玩具产品的线上消费。此外,伴随国内消费市场开始新一轮的创新与重建,以90、00后为代表的“Z世代”成为主力消费人群,他们更愿意通过便捷的网络购物方式来购买玩具产品。在此形势下,我国玩具市场线上渠道的消费占比进一步提升。

三、市场格局:利润空间面临压缩,市场竞争愈发激烈

我国是玩具生产和出口大国,玩具生产企业数量众多,是全球玩具生产的主要集中地。但我国还未成为玩具生产强国,国内自行生产的玩具主要停留在中低档产品水准,与国际知名企业相比,研发设计水平有一定差距,品牌知名度不高。国内目前的玩具生产商企业规模小而散,集中化、组织化程度较低,单个企业的市场占有率较低,玩具品牌缺乏国际知名度和影响力。从行业重点企业玩具业务经营情况来看,近年来由于受新冠疫情反复、国际贸易形势复杂、玩具产品原材料、物流成本上涨、运营资金压力增多等因素影响,玩具行业的利润空间有所缩减,玩具企业面临诸多挑战。

四、发展趋势:国内玩具消费需求将持续扩张,提升玩具产品附加值势在必行

随着我国国民经济增长以及居民消费水平提升,社会消费升级与观念提升,社会购买力向有品牌内涵、创意新颖、高科技、功能多样、富有教育属性等的高附加值产品聚集,玩具行业市场竞争愈发激烈,部分中小型传统玩具企业将面临淘汰出局,而实力相对较强的重点企业亟需调整玩具产品结构,以市场需求为导向,将科技创新元素融入玩具产品之中,优化升级自主品牌,提高玩具产品附加值,从而增强我国玩具制造业的竞争力,拓宽玩具的高端产品市场,逐渐走向全球玩具行业前沿。

关键词:玩具产品发展环境、玩具产品发展现状、玩具产品市场格局、玩具产品发展趋势

一、发展环境:经济政策双重推动,行业市场空间广阔

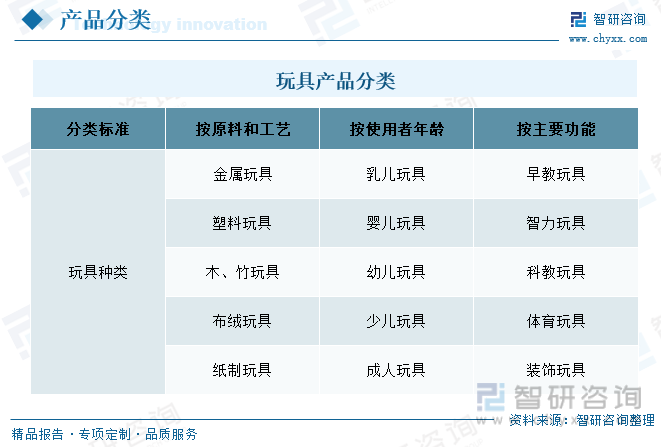

玩具,泛指可用来玩的物品,玩具在人类社会中常常被作为一种寓教于乐的方式。玩具也可以是自然物体,即是沙、石、泥、树枝等等的非人工东西,对玩具应作广义理解,它不是只限于街上卖的供人玩的东西,凡是可以玩的、看的、听的和触摸的东西,都可以叫玩具。玩具适合儿童,更适合青年和中老年人。它是打开智慧天窗的工具,让人们机智聪明。玩具具有娱乐性、教育性、安全性3个基本特征。其品种繁多,分类方法不一。按原料和工艺分为金属玩具,塑料玩具,木、竹玩具,布绒玩具,纸玩具和民间玩具;按年龄分为乳儿玩具、婴儿玩具、幼儿玩具、少儿玩具、成人玩具;按功能分为体育玩具、智力玩具、科教玩具、早教玩具、装饰玩具等。

从产业链角度来看,玩具行业上游主要为五金行业、电子配件行业、包装行业、塑料行业等,主要原材料包括塑料、木制、金属、布艺等;中游为玩具的设计研发与生产加工;下游销售渠道主要包括直销、经销、电商、外销等,流向玩具产品的终端消费者。

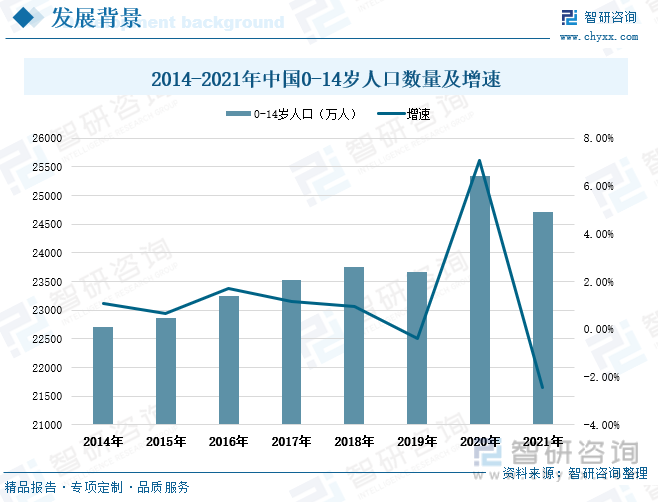

近年来我国玩具行业增长速度放缓但整体呈现稳定增长的趋势。根据统计数据显示,0-14岁儿童是我国玩具行业的重要消费群体,因此中国0-14岁儿童总体数量增加将推动我国玩具行业市场规模的扩张。近年来我国0-14岁儿童数量整体呈增长趋势,2020年全国0-14岁人口数量达到2.53亿人,相较2014年增长了2626万人。2021年全国0-14岁人口数量稍有下滑,为2.47亿人,同比减少-2.44%。2021年7月,中共中央、国务院发布关于优化生育政策,促进人口长期均衡发展的决定,实施一对夫妻可以生育三个子女政策,并取消社会抚养费等制约措施、清理和废止相关处罚规定,配套实施积极生育支持措施。随着生育政策的开放和对于三胎的激励政策的逐步落实,我国的幼儿儿童群体数量将显著增加,玩具行业未来的市场将更加广阔,市场规模也有广阔的增长空间。

近年来我国经济形势稳中向好,居民生活水平不断提高,人均消费支出增加,社会消费方式不断升级。从人均玩具消费水平来看,当前我国人均玩具消费支出虽然在不断增加,但与发达国家人均玩具消费额还存在一定差距,未来我国人均玩具消费支出仍有较大的提升空间。据统计,2017-2021年我国人均可支配收入和消费支出整体呈上涨走势,其中2021年我国人均可支配收入达到3.51万元,人均消费支出达到2.41万元。当前我国经济形势发展向好,未来人均可支配收入与消费支出呈持续增长之势,人们的消费需求将不断增加,消费方式也将升级多样化,对玩具的消费意愿也将随之增加。

相关报告:智研咨询发布的《中国玩具行业市场全景调查及投资潜力研究报告》

二、发展现状:产需量同步增长,线上网购成玩具市场主流消费方式

我国玩具制造行业起步于20世纪60年代初,国内低廉的劳动力吸引全球玩具企业进入中国建厂,带动了中国玩具行业的发展。2000年开始,我国玩具行业步入转型阶段。随着电子技术迅速发展,电子娱乐设备成为玩具行业的主流产品,国内的传统玩具制造商开始转型生产电子玩具、智能玩具等高科技产品。2010-2015年是我国玩具行业的快速发展阶段,玩具行业与动漫、电影、游戏紧密联系,市场涌入众多潮流玩具。到2016年至今,国内玩具行业迎来创新发展阶段,各类以泡泡玛特为代表的潮流玩具企业投入盲盒生产,盲盒进入大众流行视野,成为带动玩具市场增长的新动力。随着我国玩具行业的发展,国内玩具生产企业数量逐渐增多,全国玩具总产量不断上升。据统计数据显示,2021年我国玩具总产量达到745.82万吨,增速近11%,相较上年玩具产量增长了73.7万吨。伴随我国经济稳定发展,全国居民人均可支配收入水平不断提升,社会玩具消费意愿增加以及玩具生产工艺技术进步、产品种类不断丰富创新,我国玩具市场消费需求逐年稳定上升。据统计,2021年全国玩具行业需求量达到353.75万吨,相较2011年全国玩具需求总量增长了近112万吨。

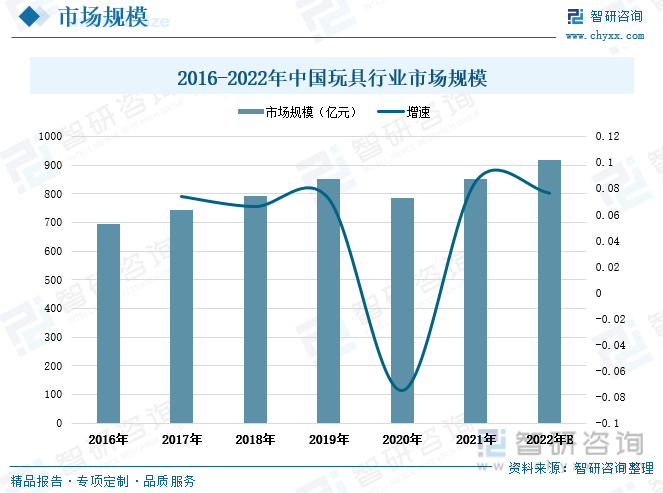

近年来,我国玩具市场规模整体呈上升走势,仅在2020年由于经济受到新冠疫情冲击出现下滑。2021年全国玩具市场零售总额已恢复至疫情前水平,国内玩具行业市场规模达到853亿元,同比增长8.52%,相较2016年全国玩具行业市场规模扩张了160亿元。随着国内经济继续稳定向好发展,盲盒、潮流、联名玩具的社会热度持续升高,消费支出意愿不断增加,以及在国家开放二胎、放宽三孩生育、促进刺激国内消费等多项对玩具行业利好政策下,未来我国玩具行业的市场规模将持续扩张,预计2022年全国玩具产品市场规模可达到918亿元。

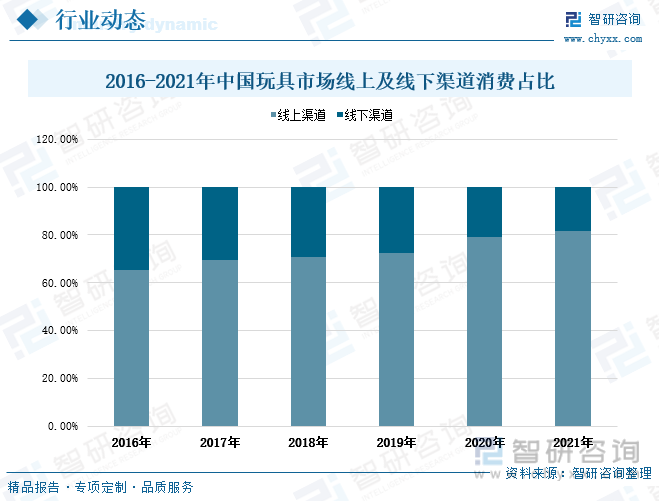

随着互联网、智能手机、线上交易的普及,人们的消费习惯、消费场景发生了变化。近年来我国电商行业迎来高速发展,基于线上购物能够节约购物时间、免除购物疲劳 、节省购物成本、商品种类丰富齐全、满足消费者“货比三家,择优选购”等诸多优势,线上网购逐渐成为我国玩具市场的主流消费方式。加之如网络平台如抖音、快手、小红书、微博、蘑菇街等迅速崛起,越来越多消费者在网络平台营销下种草玩具产品,同时新冠疫情期间受疫情居家隔离的影响,进一步促进的玩具产品的线上消费。此外伴随国内消费市场开始新一轮的创新与重建,以90、00后为代表的“Z世代”成为主力消费人群,他们更愿意通过便捷的网络购物方式来购买玩具产品。在此形势下,我国玩具市场线上渠道的消费占比进一步提升。据统计,2021年我国玩具市场线上渠道消费占比达到81.6%,相较2016年线上消费比重提升了16.3个百分点;而线下渠道消费占比缩小至18.40%,相较上年全国玩具市场线下消费比重降低了2.5个百分点。

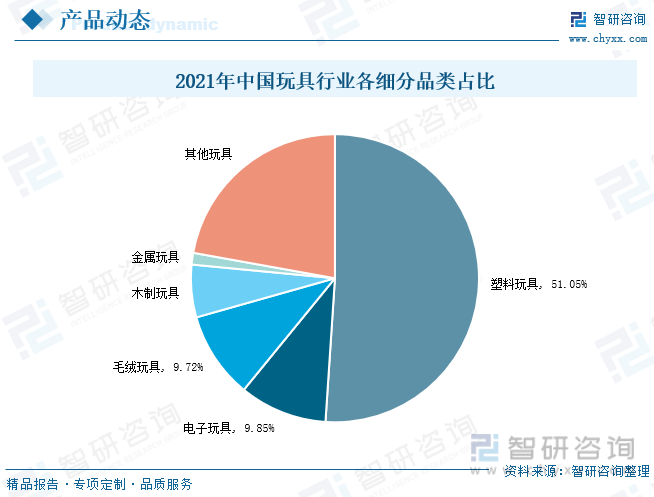

玩具产品按不同材质可细分为塑料玩具、电子玩具、毛绒玩具、木制玩具、金属玩具等。2021年全国玩具行业细分品类中,塑料玩具的市场占比最大,占据了国内玩具市场的51.5%;其次为电子玩具和毛绒玩具,分别占全国玩具行业市场的比重为9.85%、9.72%。

三、市场格局:利润空间面临压缩,市场竞争愈发激烈

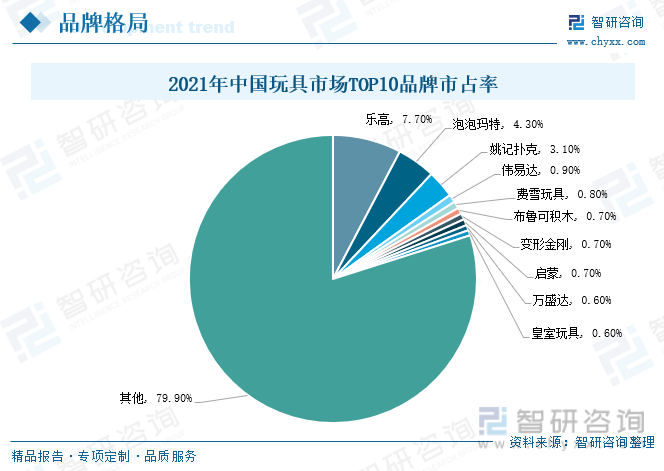

我国是玩具生产和出口大国,玩具生产企业数量众多,是全球玩具生产的主要集中地。但我国还未成为玩具生产强国,国内自行生产的玩具主要停留在中低档产品水准,与国际知名企业相比,研发设计水平有一定差距,品牌知名度不高。国内目前的玩具生产商企业规模小而散,集中化、组织化程度较低,单个企业的市场占有率较低,玩具品牌缺乏国际知名度和影响力。当前我国玩具市场的品牌集中度整体较低,其中仅乐高、泡泡玛特、姚记扑克等少数品牌具有领先优势。根据相关资料显示,2021年我国玩具市场品牌市长率前三乐高、泡泡玛特、姚记扑克所占市场份额分别为7.7%、4.3%、3.1%。玩具市场TOP10品牌市场份额合计仅有20.1%。

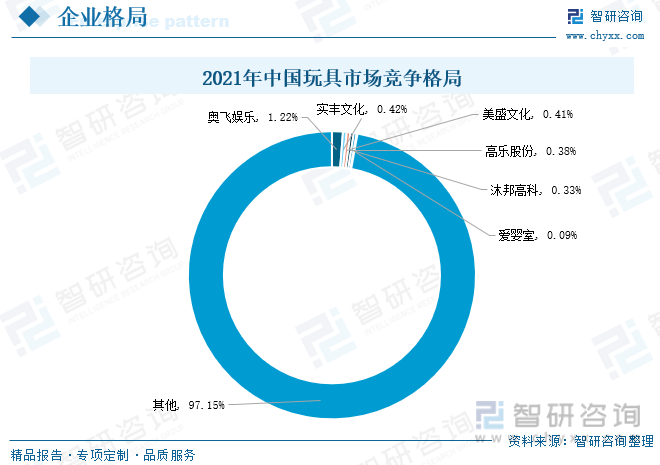

从企业竞争格局情况来看,当前我国玩具市场格局分散,行业集中度低,尚未出现龙头企业。根据玩具业务收入口径测算,2021年我国玩具行业部分重点企业奥飞娱乐、实丰文化、美盛文化、高乐股份、沐邦高科、爱婴室的市场份额分别为1.22%、0.42%、0.41%、0.38%、0.33%、0.09%,上述6家重点企业合计占据我国玩具行业市场的比重为2.85%。

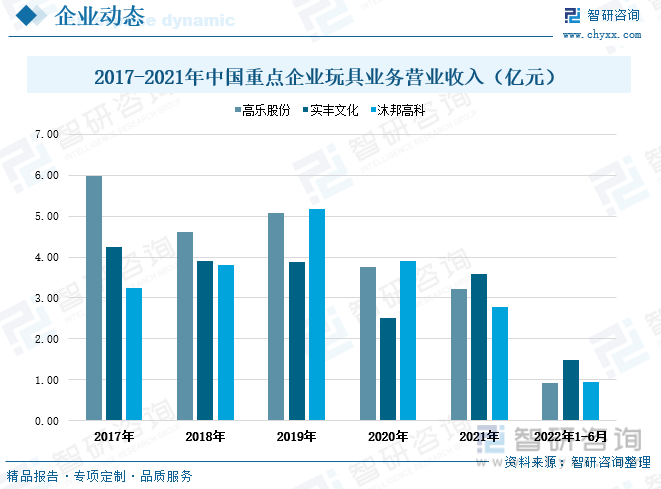

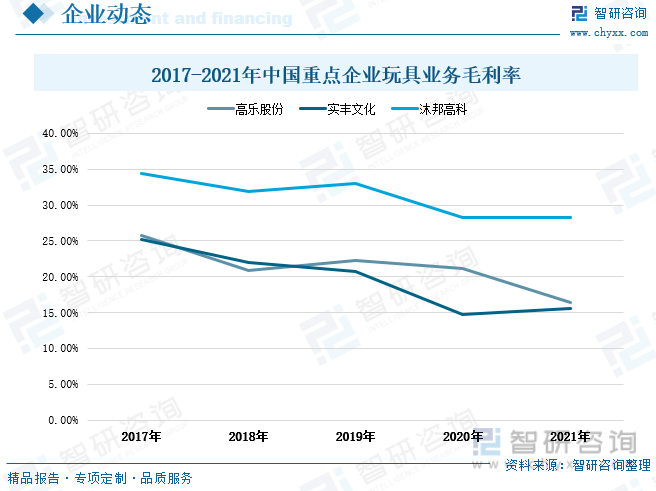

从行业重点企业玩具业务经营情况来看,近年来由于受新冠疫情反复、国际贸易形势复杂、玩具产品原材料、物流成本上涨、运营资金压力增多等因素影响,玩具行业的利润空间有所缩减,玩具企业面临诸多挑战。高乐股份是玩具行业中拥有自主品牌、研发能力强、销售网络广泛、生产技术处于行业领先地位的企业之一,为国内电子电动塑胶玩具出口龙头企业,公司自有的“GOLDLOK”品牌享有较高市场知名度,玩具业务主要产品包括电动火车、互动对打机器人、电动车、线控仿真飞机、智能女仔、环保磁性学习写字板等等,品类覆盖电子电动玩具、塑胶玩具、毛绒玩具、益智玩具、智能互动玩具、知名IP形象授权玩具、礼品等,规格超过1000种。2017-2021年高乐股份的玩具业务营业收入由5.98亿元减少至3.21亿元,期间玩具业务年收入减少幅度为2.77亿元。2022年上半年高乐股份的玩具业务营业收入为0.92亿元,同比减少-18.67%。从盈利情况来看,2017-2022年上半年期间,高乐股份的玩具业务毛利率有所下滑,由25.74%减少至14.11%。

实丰文化主要从事各类玩具的研发设计、生产与销售,主要产品包括电动遥控玩具、婴幼玩具、车模玩具、动漫游戏衍生品玩具和其他玩具五大类,产品规格品种达1,000多种,产品出口到全球近百个国家和地区。2021年实丰文化的玩具业务营业收入达到3.59亿元,同比上升43.32%,相较2017年玩具业务营业收入减少了0.65亿元。从盈利情况来看,2017-2020年公司的毛利率由25.17%逐年下滑至14.69%,2021年公司的玩具业务毛利率有所回升至15.58%。

沐邦高科的主营业务主要包括益智玩具业务、医疗器械业务、教育业务以及精密非金属模具业务。其中公司的玩具业务产品主要包括科普系列、编程机器人系列、城市系列、婴幼儿系列及 IP 授权系列,产品线覆盖儿童的各个年龄阶段,产品种类丰富。2017-2019年沐邦高科的玩具业务营业收入呈逐年增长走势,但在2020年开始公司的玩具业务营业收入步入下滑轨道。2021年沐邦高科玩具业务营业收入为2.78亿元,同比下降28.6%,相较2017年减少了0.47亿元。从盈利情况来看,近年来沐邦高科的毛利率总体呈下滑走势,但毛利率整体水平对比另外两家企业相对较高,2017-2021年公司的玩具业务毛利率区间范围为28.20%-34.47%。

四、发展趋势:国内玩具消费需求将持续扩张,提升玩具产品附加值势在必行

1、国内玩具消费需求将持续扩张

我国是世界上最大的玩具生产国和出口国,具有悠久的玩具发展历程,目前已经形成较为成熟完整的产业体系和清晰的市场格局。在当前国际形势动荡、全球贸易形式错综复杂的背景下,我国加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局。随着我国经济发展生活水平提升,以及新一代消费者的习惯生成等因素,使我国玩具授权衍生品市场进入高速增长期,玩具衍生产品和潮流玩具商业价值提升,其市场规模不断扩大。伴随着我国居民生活水平和购买力的提高,消费者愈发注重孩子成长,对具有娱乐性、教育性的玩具需求也不断上升;且在当前全面二孩、三胎政策的相继实施及继续全面深化改革开放的大背景下,随着国民经济的发展,社会消费升级,以及年轻一代父母消费观念的转变,我国儿童玩具人均消费预计仍会有较大的增长空间。同时,随着各类新兴、跨界渠道如时尚品牌连琐店、礼品精品店、连锁便利店、儿童乐园、旅游景区、母婴品牌连琐、电商、跨境电商等的迅速发展,各类玩具消费应用新场景随之发生改变,玩具的销售渠道不断被拓宽,从而进一步带来玩具消费的增长,未来国内玩具消费需求仍将持续上升。

2、玩具产品附加值提升势在必行

在全球竞争格局中,由于欧洲、美国、日本等发达国家玩具行业发展成熟,其玩具企业依靠“品牌+渠道”的成熟商业模式占领玩具产业链的高附加值环节,行业集中度高,规模庞大,一直以来都处于主导地位。而我国国内玩具企业目前仍处于为发达国家的玩具巨头企业贴牌、代工和以中低档玩具产品为主的发展局限中,缺乏创新能力和品牌意识,国内玩具产品附加值较低,利润空间小。随着国际产业分工格局发生变化、我国社会人口结构步入老龄化导致人口红利消失,以及人工成本上升等因素影响,我国玩具企业的产业优势逐渐减弱,面临的资源、技术、品牌等行业壁垒增多,玩具产品的加工贸易利润空间不断被压缩。同时,伴随数码电子游戏产品崛起,国内传统玩具的市场空间进一步受到挤压。随着我国国民经济增长以及居民消费水平提升,社会消费升级与观念提升,社会购买力向有品牌内涵、创意新颖、高科技、功能多样、富有教育属性等的高附加值产品聚集,玩具行业市场竞争愈发激烈,部分中小型传统玩具企业将面临淘汰出局,而实力相对较强的重点企业亟需调整玩具产品结构,以市场需求为导向,将科技创新元素融入玩具产品之中,优化升级自主品牌,提高玩具产品附加值,从而增强我国玩具制造业的竞争力,拓宽玩具的高端产品市场,逐渐走向全球玩具行业前沿。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国玩具行业市场全景调查及投资潜力研究报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国玩具行业市场全景调查及投资潜力研究报告

《2024-2030年中国玩具行业市场全景调查及投资潜力研究报告》共十二章,包含中国玩具产业重点企业竞争力分析,2024-2030年中国玩具行业发展前景预测分析,2024-2030年中国玩具产业投资机会与风险分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![预见2022:中国玩具供需、进出口、产值、市场规模及细分市场分析[图]](http://img.chyxx.com/images/2022/0330/7cb5c70f3a54c426c21dce90a0a5a6386f870908.png?x-oss-process=style/w320)

![资本需要潮玩新故事?泡泡玛特2021年营收约44.91亿[图]](http://img.chyxx.com/general_thumb/news/69.png?x-oss-process=style/w320)