一、全球油服行业市场现状

1.全球油服市场处于持续复苏周期

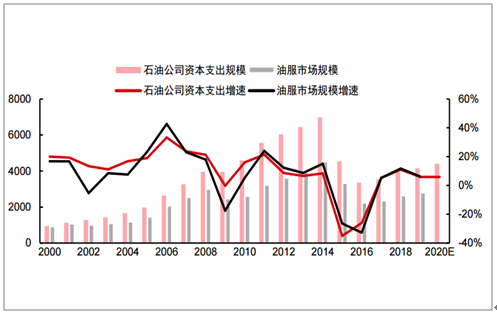

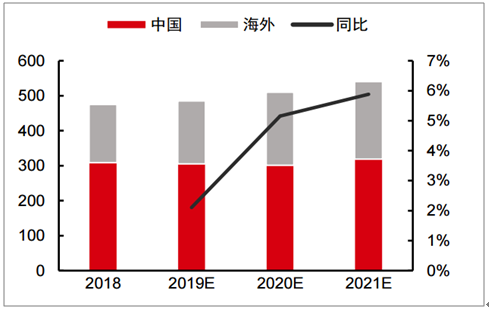

全球油服市场处于持续复苏周期。随着2016年以来国际油价反弹,重回60-80美元/桶水平,全球油气勘探开发资本支出逐年回升,油服行业持续复苏。5大国际石油公司(ExxonMobil、BP、Shell、Total和Chevron)2019、2020年计划资本支出分别增长4.77%、4.53%。预测2019-2023年全球油气勘探开发投资的年复合增速将达5.9%,利好油服市场规模保持回升势头,预计到2021年,全球油服市场规模有望恢复到2015年水平。

全球油气勘探开发资本支出和油服市场规模(亿美元)

数据来源:公共资料整理

相关报告:智研咨询发布的《2020-2026年中国油服行业投资潜力分析及发展趋势分析报告》

2.油服复苏滞后油价,海上设备使用率持续恢复

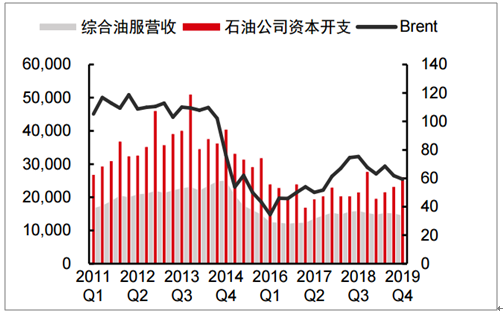

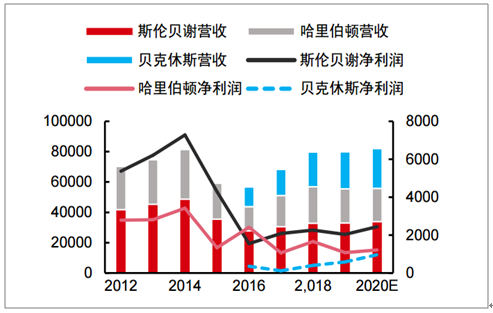

油服行业复苏滞后于油价回升。国际油价走势会影响石油公司的资本开支,进而影响油服行业市场规模。因此,油服行业景气度复苏通常滞后于油价走势,且油服行业各子板块之间也存在先后次序的差异。2016Q1国际油价触底反弹,5大国际石油公司的资本支出和3大综合性油服公司(斯伦贝谢、哈里伯顿和贝克休斯)营收2017年仍保持同比负增长,直到2018年才开始复苏,滞后油价复苏1~2年。

5大石油公司资本开支与油服营收(百万美元)

数据来源:公共资料整理

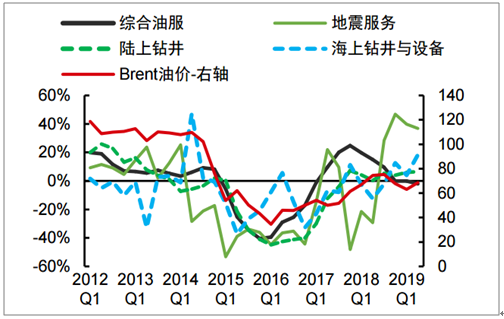

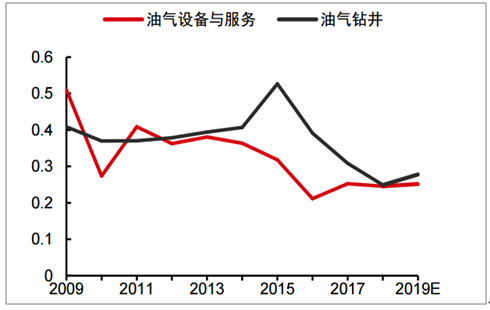

油服行业各子板块景气度陆续回升,陆上业务普遍领先海上。油服行业各子板块的复苏也存在先后差异。2016Q1以来的油价回升周期,各子板块营收同比由负转正的顺序依次为综合油服、地震服务(陆上)、陆上钻井、海上钻井与设备。此外,人均收入和单位固定资产贡献收入可用以分别表征行业人员使用率和设备使用率,进而反映油服各子板块景气度。数据显示,油气设备与服务板块景气度复苏最快,自2016年以来持续回升,油气钻井板块2018年同比略有下滑,2019年重新进入回升期,当前海运板块仍处于底部。

油服行业各子板块营收同比增速与Brent油价(美元/桶)

数据来源:公共资料整理

油服子行业人均创造营收(单位:百万美元/人)

数据来源:公共资料整理

油服子行业单位固定资产创造收入(单位:美元)

数据来源:公共资料整理

海上板块浅水业务复苏领先深水业务,当前二者费率均在底部。通常陆上油气勘探开发成本低于海上,浅水成本低于深水,因此油价大幅下跌时油服各子板块景气度会按照深水—浅水—陆上的顺序依次下行,油价回升时则会按照陆上—浅水—深水顺序逐步复苏。自升式钻井平台(浅水油气开采)利用率自2018年以来持续复苏,至2019Q3多介于65%~85%之间,已恢复到2015-16年水平,但半潜式钻井平台(深水油气开采)利用率当前仅为40%~65%,仍处于历史底部。二者的日费率均处于历史低位,毛利率相对偏低。自升式平台日费率将会在2020年大幅回升,半潜式平台费率则会在2021年才有比较明显的回升。

自升式钻井平台(浅水业务)使用率(%)

数据来源:公共资料整理

半潜式钻井平台(深水业务)使用率(%)

数据来源:公共资料整理

海上钻井设备使用率将持续回升,预计至2021年恢复至80%左右,并带动日费率从底部回升。浅水、深水钻井设备使用率分别于2018Q2、2019Q1触底回升,但当前日费率仍处于底部。预测2020年及之后海上油气的勘探开发投资有望持续回升,带动海上油服板块长期复苏。随着深水项目的陆续恢复,浮式钻井设备(包括钻井船和半潜式平台,主要用于深水油气勘探开采)使用率有望在2020-2021年持续回升,2021年回升至80%左右,随后有望带动日费率触底回升。根据数据,浮式钻井设备使用率恢复至80%左右时,日费率水平将比当前40%~65%使用率对应的日费水平上浮40%以上。

全球海上油气勘探开发投资(十亿美元)

数据来源:公共资料整理

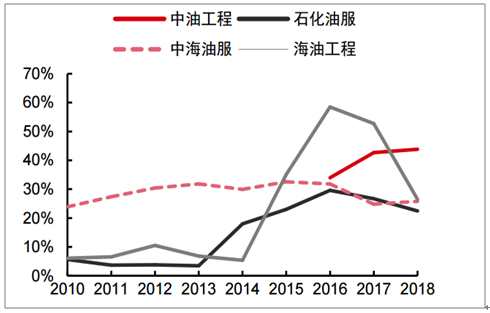

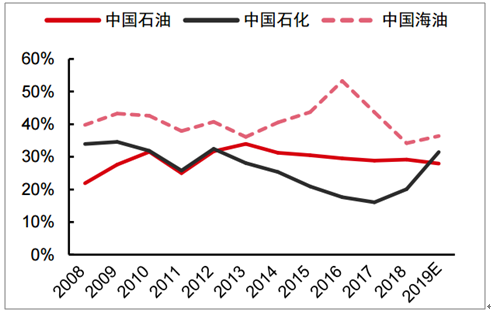

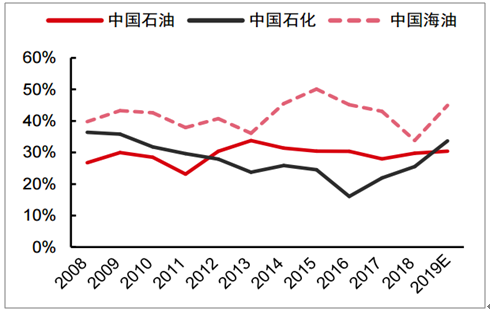

国内龙头油服公司将受益于全球油服市场的复苏。近年来国内头部油服企业国际化进程逐渐开启,海外营收占比均已提升至20%以上,预计将受益于全球油服市场的整体回暖,海外业务的收入规模和盈利能力均将持续回升。当前,国内龙头油服企业全球市占率均在4%以内,与斯伦贝谢等全球油服巨头差距较大,未来在海外油服市场仍有较大的增长空间。

国内主要油服公司海外营收占总营收比例

数据来源:公共资料整理

3.行业收入及盈利能力有望持续回升,估值存在修复空间

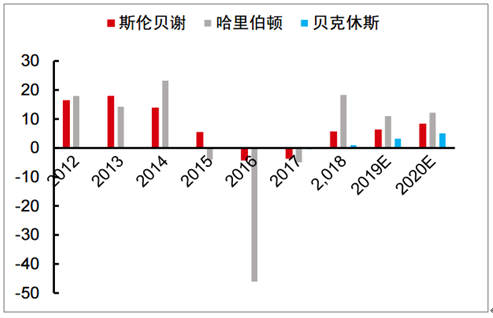

主要油服公司预计营收及盈利均将持续增长。三大油服公司均预测2019-2020年营收、净利润持续回升,预计2020年营业收入将恢复至2015年水平,盈利能力显著提升,ROE也将持续回升。主要是油服行业在2016-2017年行业低谷期对企业资产、业务架构和人员配置均进行了整合,优化了业务成本结构,因此在复苏初期利润增速快于营收增速。

主要油服公司营收及净利润

数据来源:公共资料整理

主要油服公司ROE

数据来源:公共资料整理

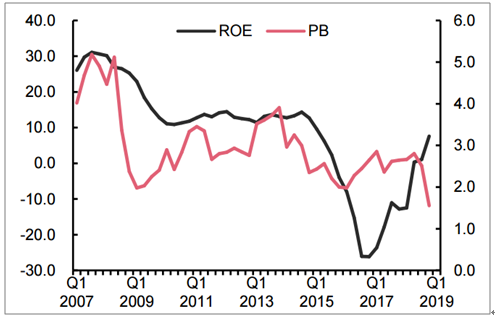

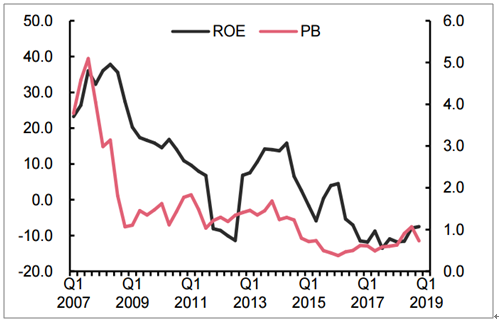

行业盈利能力触底回升,油服行业估值存在修复空间。当前,油服行业估值水平整体处于历史底部,其中陆上业务板块ROE从2017年开始触底回升,2019年已恢复至2015年同等水平,PB仍处于历史底部,随着行业景气度持续复苏,预计2020年陆上板块PB有望回升至2015-2016年的水平,即2~3倍。海上油服板块复苏相对滞后,当前主要为营业收入回升,ROE及PB均处于历史底部,预计有望在2020Q4-2021恢复到2015年水平,即PB达到0.7~1.5倍。

陆上油服业务板块ROE和PB估值

数据来源:公共资料整理

海上油服业务板块ROE和PB估值

数据来源:公共资料整理

二、国内油服行业市场现状

1.油气供给形势严峻,政策推动国内油气增储上产

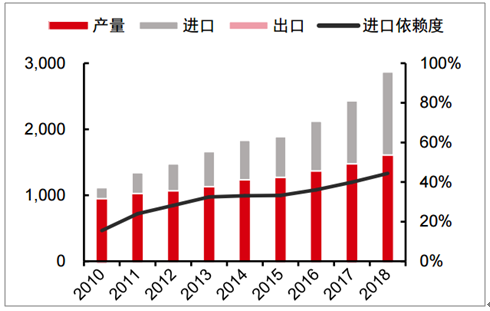

我国油气对外依存度不断提升,能源安全形势严峻。2010-2018年我国原油表观消费量复合增速5.0%,天然气表观消费量复合增速12.9%,已成为全球第二大油气消费国。但国内原油产量自2015年见顶后持续回落,天然气增产速度低于需求增速,油气对外依存度逐年提升。2018年我国原油表观消费量6.5亿吨,原油产量1.89亿吨,对外依存度首次升至70%以上,天然气表观消费量2867亿方,产量1610亿方,对外依存度升至44%,继续逼近50%关口。

我国原油产量、进口量、出口量及进口依赖度(亿吨)

数据来源:公共资料整理

我国天然气产量、进口量、出口量及进口依赖度(亿方)

数据来源:公共资料整理

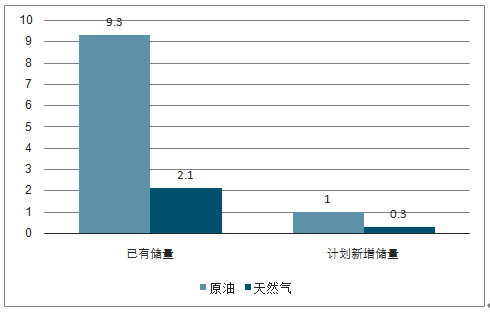

政策驱动国内石油公司均提升2025年储产量目标。2019年上半年,中石油和中海油均披露“七年行动计划”对应规划方案。中国石油计划2019-2025年每年风险勘探投资50亿元,是之前每年风险投资的5倍,未来7年年均新增原油可采储量1亿吨,新增天然气可采储量3000亿方。中国海油计划到2025年勘探工作量和探明储量翻倍,截止2018年,中海油探明储量49.6亿桶油当量,预计到2025年将增至约100亿桶油当量,年均复合增速约为10%。

中国海油油气储量及规划(百万桶油当量)

数据来源:公共资料整理

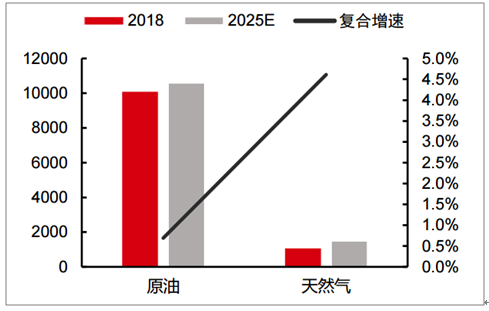

计划2025年确保国内原油产量维持在2亿吨水平。中国石油计划原油产量从2018年1.01亿吨增加至2025年1.06亿吨,7年复合增速0.7%,天然气产量从2018年1094亿方增加至2025年1500亿方,7年复合增速4.6%。中国海油规划2019-2021年油气分别增产10、25、30百万桶油当量,3年复合增速4.4%

中国石油油气产量规划(亿吨、亿立方米)

数据来源:公共资料整理

中国海油油气当量产量规划(百万桶油当量)

数据来源:公共资料整理

2.国内勘探开发资本开支大幅增加

政策推动三大石油公司增加资本开支预算。受“七年行动计划”驱动,国内三大石油公司纷纷增加2019年资本开支及勘探开发投资预算,中国石油、中国石化、中国海油计划2019年资本开支3006、1263、700~800亿元,同比分别+17%、+16%、+21%(取中间值),其中,勘探与开发板块资本开支分别为2282、596、700~800亿元,同比+16%、41%、+21%。

三大石油公司勘探开发板块资本开支及同比增速(亿元)

数据来源:公共资料整理

2019上半年三大油公司勘探开发资本开支增长均超预期,预计全年小幅超计划。上半年三大油公司资本开支分别为839.5、428.8、272.8亿元,同比分别+13%、+81%、29%,其中勘探开发资本开支分别为693.8、200.6、337亿元,同比分别+19%、+86%、+60%,增速大幅超出预期。三大油公司资本开支和勘探资本开支以往均更侧重在下半年,2008-2018年三大油公司上半年勘探开发资本开支全年占比分别为29%、27%、42%。2019H1勘探开发资本开支分别占全年计划的30%、34%、45%,均高于历史均值水平。若三大油公司2019年上、下半年资本开支比例保持稳定,预计全年资本开支增速将小幅超出计划。

三大石油公司上半年资本开支占比(%)

数据来源:公共资料整理

三大石油公司勘探开发板块上半年资本开支占比(%)

数据来源:公共资料整理

预计2020年三桶油勘探开发资本开支延续高速增长,之后保持在较高水平。2019年国内勘探开发资本支出基本恢复至2014-15年水平,距离2012-2013年的历史高位仍有增长空间。为推动七年行动计划顺利执行,2020年国内勘探开发资本支出仍将增加600-1000亿元左右,同比增速20%左右,达到2012-2013年水平,之后将维持在这一水平,将持续推动国内油服行业强势复苏。

3.2020年页岩油气工程技术、设备市场有望高速增长,但后续空间有限

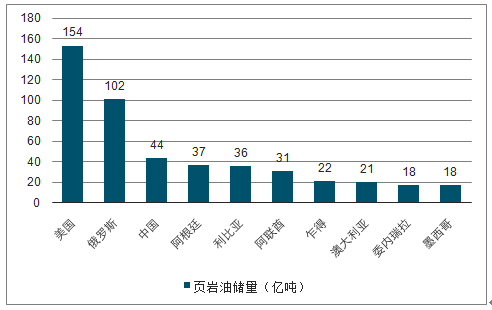

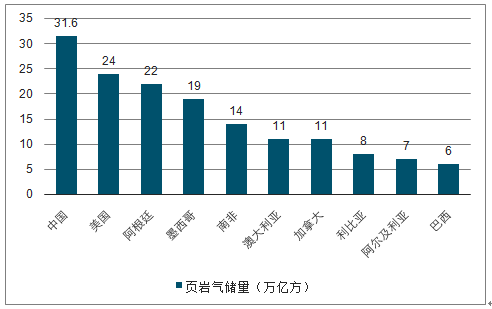

预计中国页岩油气将成为国内油气增储上产的主要来源。,截止2018年,中国页岩油技术可采储量为43.93亿吨油当量,约占全球总储量的6%,位列全球第9位;页岩气可采储量31.6万亿立方米,约占全球总资源量的15%,位列全球第1位。中国页岩油气资源主要分布在四川盆地、鄂尔多斯盆地、塔里木盆地、准噶尔盆地、松辽盆地、扬子地台、江汉盆地和苏北盆地,目前已形成或正在建设一些规模开采的页岩油气田。由于我国常规油气资源禀赋受限,未来增储上产主要依靠非常规油气资源,页岩油气是其中最主要的部分。

全球页岩油技术可采储量前10国家

数据来源:公共资料整理

全球页岩气资源量前10国家

数据来源:公共资料整理

中国页岩油勘探及开采滞后于页岩气。中国已建成中石油威远、长宁、中石化涪陵等万亿方储量级页岩气田,截止2018年,页岩气(6.7%)和致密气(25%)已占全国天然气总产量的30%以上,而同期国内尚未形成规模生产的页岩油区块,至2019年才相继建成鄂尔多斯盆地庆城、准噶尔盆地吉木萨尔两个规模开发的页岩油田,预计2019年产量均在50万吨以下,2021年产量分别达到200万、100万吨,2025年达到300~400万、200~300万吨并保持稳产。由于国内页岩的厚度、展布面积均远小于北美页岩油,埋藏深度普遍较大,因此勘探、开发均需要进行针对性的技术研发,页岩油勘探开发相对滞后。

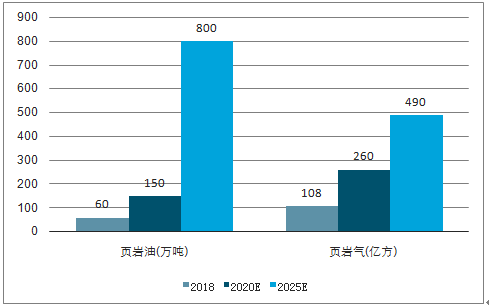

预计未来我国页岩油气产量将高速增长,但总量仍有限。2018-2019年国内页岩油陆续建产,2019年国内总产量不足100万吨,仅占国内原油总产量(约1.9亿吨)的0.5%左右,预测2020年产量将达150万吨以上,2025年将增加到约800万吨,年均复合增速45%。2018年国内页岩气总产量108亿方,约占国内天然气产量(1610.2亿方)的6.7%,预计2020年产量将达260亿方,2025年增至480~500亿方,年均复合增速约24%。中石油预计国内页岩气产量将在2030-2035年达到峰值,峰值年产量约650亿方。

2018-2025年国内页岩油气产量(含预测)

数据来源:公共资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国油服行业发展战略规划及投资机会预测报告

《2024-2030年中国油服行业发展战略规划及投资机会预测报告》共六章,包含中国油服行业现状,中国油服行业重点企业分析,中国油服行业发展前景分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2022年中国油服行业发展现状、政策环境、产业链结构、竞争格局及发展趋势分析[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2021年油服行业政策汇总分析:能源行业信息化受到重视[图]](http://img.chyxx.com/2022/01/U8380W1IN8_m.jpg?x-oss-process=style/w320)