一、能源设备与服务年度收益情况

2017年以来油价回暖以及能源安全战略的执行导致油田技术服务业务量增加,行业总资产周率向上反弹。油价在2014年出现大幅下跌,整个油田技术服务行业的资产周转率出现大幅下滑。2017、2018年以来行业资产周率向上反弹,主要是因为油价回暖以及能源安全政策执行导致油田技术服务业务量增加。

定增后对能源服务子公司投资额增加15亿

数据来源:公开资料整理

相关报告:智研咨询发布的《2020-2026年中国油田服务行业产销情况分析及投资价值预测报告》

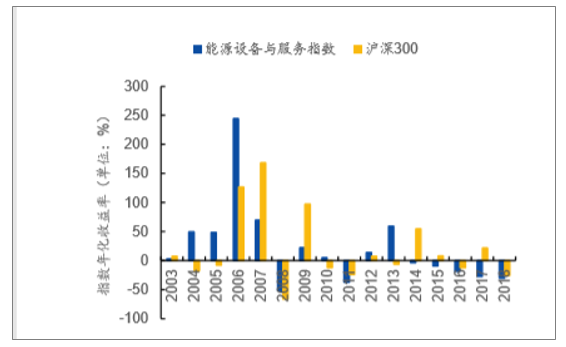

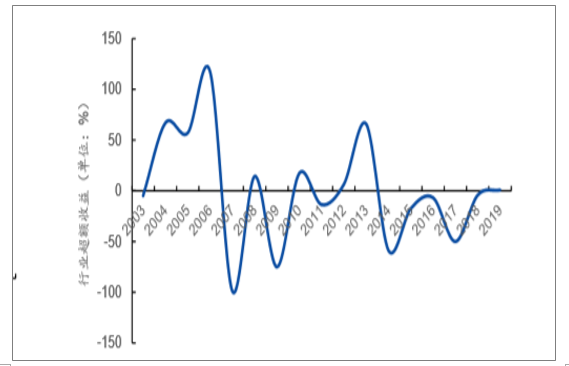

2000年至今,油田设备与服务行业历史上经历了2轮上涨周期,在2004-2006年、2012-2013年,行业取得较高年化收益率,超越同期沪深300指数年化收益率。

20042006年,wind能源设备与服务指数年化收益率分别达到50%、49%、245%,同期沪深300指数年化收益率为-18%、-8%、127%,行业超额收益分别为67%、57%、118%。在此期间,布伦特原油期货价格从38美元/桶提升至66美元/桶,国内石油公司资本支出增速处于历史高位,带动行业业绩高速增长。2012-2013年,wind能源设备与服务指数年化收益率分别达到14%、60%,,同期沪深300指数年化收益率为8%、-6%,行业超额收益分别为7%、66%。在此期间,石油公司资本支出增速再次恢复到高位区间,原油价格处于100美元/桶以上。

2018年开始国内石油公司资本支出增速上行,开启油田设备及服务行业新周期。自2018年下半年以来,国家“七年行动计划”启动,“三桶油”勘探性资本开支增长,油田服务行业指数年化平均收益率与沪深300指数差距不断缩小,国家页岩气大开发,资本支出增速预计将很长一段时间维持在高位,第三轮上涨周期将维持较长时间。

行业指数相对沪深300的年化收益率比较

数据来源:公开资料整理

能源设备与服务行业年度超额收益情况

数据来源:公开资料整理

2012-2013年,三大石油公司的勘探开发投资呈上升趋势;2014年以来国际原油价格下跌,三大石油公司勘探开发投资呈下降趋势,至2016年合计下降至2111.7亿元;2017年以来随着国际原油价格回升,以及我国为降低原油对外依存度,三大石油公司加大了能源开发力度,勘探投资开发呈上升趋势,预计2019年三大石油公司勘探开发投资将达到3678.7亿元。这对油服行业的发展来说,是极大的利好。

2012-2019年中国三大石油公司勘探开发投资预测

数据来源:公开资料整理

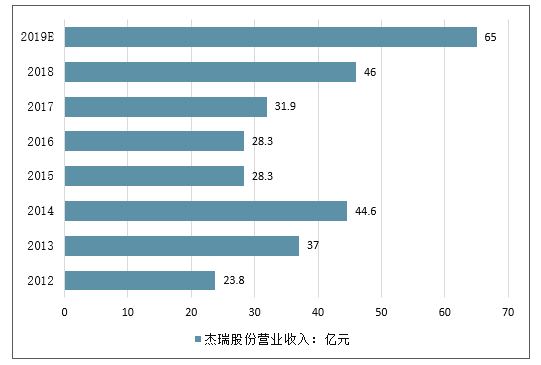

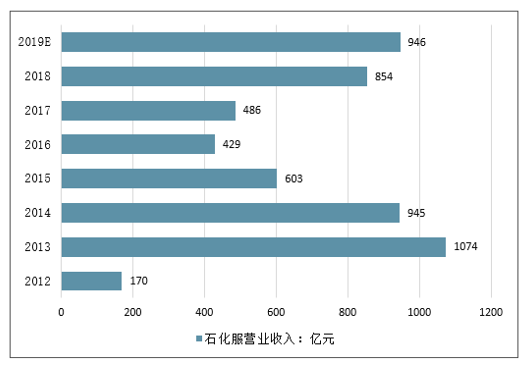

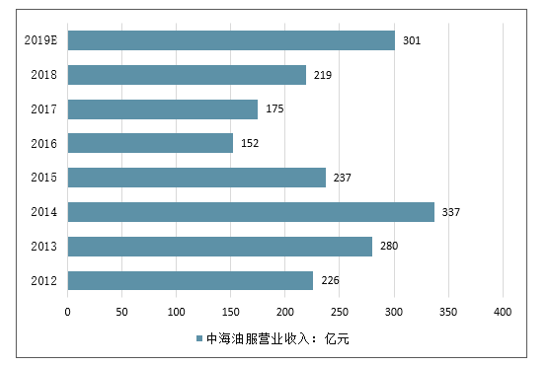

2016年由于三大石油公司勘探开发投资的减少,国内油服企业的营业收入为近几年的最低水平。随着三大石油公司勘探开发投资的增加,国内油服企业的营业收入呈现上升趋势。预计2019年,国内油服企业的经营状况将继续保持增长态势。

2012-2019年中国油服行业代表性企业杰瑞股份营业收入预测

数据来源:公开资料整理

2012-2019年中国油服行业代表性企业石化服营业收入预测

数据来源:公开资料整理

2012-2019年中国油服行业代表性企业中海油服营业收入预测

数据来源:公开资料整理

2004-2006年,行业中的典型公司为海油工程。海油工程3年一致预期EPS(FY1)分别为0.94、1.25、0.88元,预测PE(FY1)分别为21、21、40倍,2004-2005年驱动股价因素为公司业绩改善。2005-2006年为估值水平的提升。石化机械2005、2006年EPS(FY1)分别为0.36、0.41元,PE(FY1)分别为18、30倍,估值提升幅度远高于预计业绩提升幅度。

2012-2013年行业内典型公司包括石化机械、杰瑞股份、海油工程、中海油服。石化机械2011-2013年一致预期EPS(FY1)分别为0.32、0.29、0.33元,PE(FY1)分别为30、49、52倍,驱动石化机械股价上涨的主要因素为估值提升。杰瑞股份20112013年一致预期EPS(FY1)分别为1.87、1.36、1.68元,PE(FY1)分别为37、35、47倍,2013年驱动杰瑞股份股价上涨的因素为业绩提升和估值提升。海油工程20112013年一致预期EPS(FY1)分别为0.02、0.18、0.38元,PE(FY1)分别为250、32、20倍,驱动海油工程股价上涨的主要因素公司业绩改善。中海油服2011-2013年一致预期EPS(FY1)分别为0.99、0.99、1.38元,PE(FY1)分别为15、17、16倍,驱动中海油服股价上涨的主要因素公司业绩改善。中海油服和海油工程以周期性属性为主,景气阶段早期,业绩改善会驱动股价上行,接近景气度最高点,预计业绩增速放缓,估值下降快,股价难以持续上涨。

二、服务商依赖下游资本支出,设备商依赖设备供需缺口

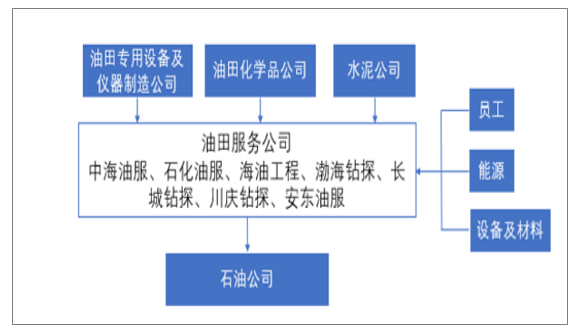

油田技术及工程服务公司服务需求直接取决于石油公司勘探开发投资规模。油田服务公司使用专用设备和专业技术人才提供钻井、修井、油田增产等服务,下游客户单一,为国内外石油开发商,国内企业包括中国石油、中国石化、中海油、延长石油,国外企业包括康菲、沙特阿美等。当油价上涨或者政策驱动导致下游资本支出增加时,钻井数量提升,在设备和人员充足的情况下,推动油服公司收入及净利润大幅改善。2012-2014年国内石油资本支出增速上行,油田技术服务公司作业量增长,这段期间油田技术服务行业的收入增速、净利润增速以及净资产回报率都达到了的阶段性高点,2012-2013年,行业取得了不错的超额收益。

油田服务行业产业链

数据来源:公开资料整理

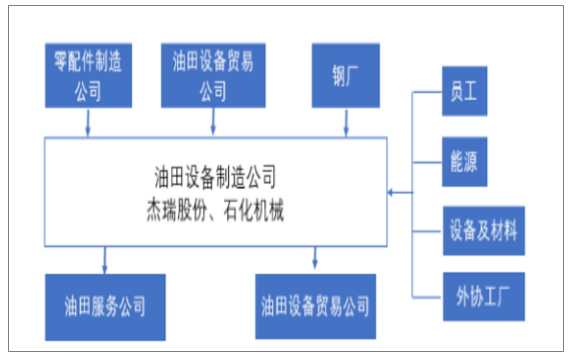

油田设备制造行业的收入依赖油田服务公司设备供需缺口。油田服务公司在扩张自身业务规模的过程中会增加设备采购。钻井采油设备基本需求与新增钻井数量成正相关关系,当存量设备供应和设备需求之间出现缺口时,油田设备制造公司设备销售量将增加。由于油田服务需求具有周期性,设备在行业不景气阶段过剩,设备制造商销售收入下滑,行业景气阶段且设备供不应求时,油田设备制造商的新增订单出现增长。

油田设备企业通常情况下以装配的形式来生产产品,上游为零配件制造商。设备制造商会选择零部件生产商制造的产品,结合自己掌握的关键技术,以整体装配方式生产其品牌产品。设备公司一般结合市场需求预期,预先采购零配件,采购经历数月时间,零配件对产品交付时间有一定影响。零配件占成本比重较高,其价格波动以及国产化替代都会对产品利润率产生影响。

油田设备制造行业产业链

数据来源:公开资料整理

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国发廊行业全景简析:消费者年龄偏年轻化[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2024年中国润滑油行业浅析:润滑油市场不断扩大,驱动科技创新,竞争愈加激烈[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2024年中国激光直接成像(LDI)设备行业发展全景浅析:市场规模持续稳定增长,行业将迎来更多的发展机遇[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![2024年中国碳监测行业发展现状分析:碳监测市场正逐渐打开,多家企业布局 [图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2023年中国聚苯胺行业现状分析:行业规模稳步增长,新技术的研发推动行业进一步发展[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)