摘要:耐火材料是以天然矿石或某些工业原料以及人工合成原料经过加工制造的产品,可用作高温窑炉等热工设备的结构材料以及工业用的高温容器和部件,能承受在其中进行的各种物理化学变化及机械作用,是钢铁、有色、石化、建材等涉及高温工业的重要基础材料。2023年上半年我国耐火材料产品产量1140.45万吨,同比下降0.87%。未来,随着经济的稳步增长,带动耐火材料产品需求持续回升,进一步修复行业营商环境,有望助力我国耐火材料产业高质量可持续发展。

一、定义及分类

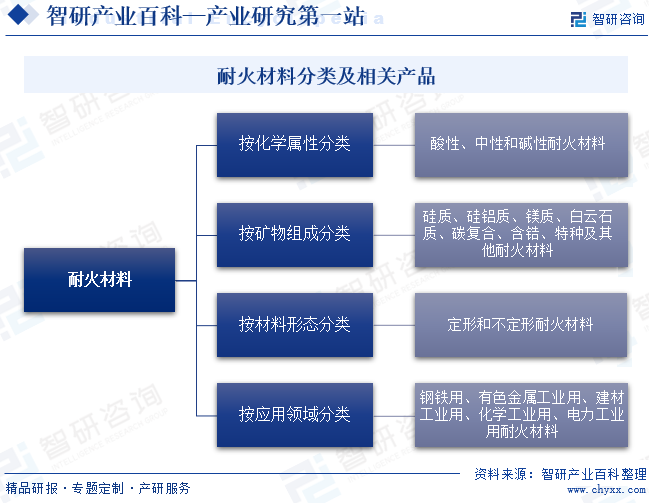

耐火材料一般是指耐火度在 1580℃以上的无机非金属材料,包括天然矿石(耐火原料)及根据一定的目的和要求,按照一定的工艺流程加工制成的各种产品(耐火制品),具有一定的高温力学性能和良好的体积稳定性。 耐火材料可用作高温窑炉等热工设备的结构材料以及工业用的高温容器和部件,能承受在其中进行的各种物理化学变化及机械作用,是钢铁、有色、石化、建材、机械、电力、环保乃至国防等涉及高温工业的重要基础材料,也是各种高温工业热工窑炉和装备不可或缺的重要支撑材料。耐火材料的技术进步对高温工业的发展起着不可替代的关键作用。耐火材料分类方法较多,主要有化学属性分类法、矿物组成分类法、材料形态分类法、应用领域分类法等分类法。

二、行业政策

1、主管部门和监管体制

国家发展改革委员会、国家工业和信息化部对耐火材料行业进行产业宏观规划方面的管理。国家发展改革委员会主要负责研究制定产业政策和产业发展规划、促进行业体制改革、促进行业技术发展等宏观管理。国家工业和信息化部主要负责研究提出工业发展战略、拟订工业行业规划和产业政策并组织实施、指导工业行业技术法规和行业标准的拟订等宏观管理。

国家质量监督检验检疫总局、国家标准化管理委员会对耐火材料行业进行产品生产、质量方面的管理。国家质量监督检验检疫总局依据行业标准对耐火材料行业进行质量监督。国家标准化管理委员会下属的全国耐火材料标准化技术委员会等负责制定和修订耐火材料行业相关标准。

中国耐火材料行业协会是耐火材料行业的全国性自律性组织,对行业进行技术标准、行业推广等方面的管理,同时负责耐火材料行业产业及市场研究、向政府部门提出产业发展建议、推动行业对外交流等工作。

2、国家层面相关政策

建材行业作为国民经济的重要基础产业,也是工业领域能源消耗和碳排放的重点行业,为加快推动建材行业节能降碳、绿色发展,国家和政府相继出台多项政策,大力发展绿色建材产业。而耐火材料是建材行业的基础支撑材料,在建材行业加速绿色低碳发展之际,耐火材料行业也得到快速发展。2024年1月,工业和信息化部等十部门共同出台《绿色建材产业高质量发展实施方案》,提出要加快绿色建材产业集群培育;支持各地推动建设以绿色建材为主的新型工业化产业示范基地。在绿色建材扶持政策的稳步深化下,耐火材料行业也将加快推动绿色低碳转型,为建材行业高质量可持续发展提供有力支撑,进而带动国民经济的稳健运行。

钢铁作为耐火材料产业的重要应用领域之一,钢铁行业的政策变化和产业发展布局,也对耐火材料行业的发展产生一定影响。2023年以来,我国钢铁行业利好政策频发,国家部委大力推动钢铁行业的发展,加速产业绿色化、智能化、自动化转型升级,对耐火材料行业也产生一定的促进和推动作用。2023年11月,国务院发布《空气质量持续改善行动计划》,明确提出要引导重点区域钢铁等产业有序调整优化;在钢铁等行业和物流园区推广新能源中重型货车,助力钢铁产业节能环保升级,强有力地拉动耐火材料健康有序发展。

3、地方层面相关政策

在国家部委的积极号召下,各省市依据自身实际情况,纷纷出台多项利好政策,推动省内耐火材料产业高质量发展。2023年4月,四川省发布《关于全面开展工业企业安全环保节能技术改造的实施意见》,提出要推动耐火材料等重点领域绿色化改造。2023年7月和12月,山西省和湖南省分别发布《关于促进企业技术改造的实施意见》《湖南省现代化产业体系建设实施方案》,均明确提出围绕终端、高端、前沿改造重点,大力开发耐火材料等新型非金属材料,巩固特种耐火材料传统优势。在各省市政策的稳步落地和有序实施下,进一步提振耐火材料企业发展信心,助力耐火材料产业加速绿色化、高端化升级发展。

三、行业壁垒

1、技术和研发壁垒

耐火材料产品种类众多,在传统的粘土砖等低端产品方面,技术门槛较低,但中高端烧成砖、不烧机压砖、预制件、不定形耐火材料、功能耐火材料、陶瓷纤维及制品等产品存在较高技术壁垒,主要体现在配方、生产工艺、装备水平及应用技术等方面。由于不同行业、不同企业、不同生产线对于耐火材料的要求大相径庭,且目前在钢铁、水泥、玻璃等行业,耐火材料采购、施工的整体承包正在逐步成为主流模式,下游客户对耐火材料供应商的技术配套、品种多样化、现场施工水平等方面要求更高,形成了更高的技术壁垒。

2、人才壁垒

耐火材料属于无机非金属材料领域,也是应用性较强的材料行业,近年来随着生产技术的升级和进步,耐火材料行业逐渐向高技术材料方向发展。同时由于耐火材料应用领域非常广泛,进而需要复合型技术人员,要求其具有很强的耐火材料理论知识和丰富实践经验,多种专业相匹配的综合技术团队将在企业发展中发挥日益重要的作用。因此,是否拥有大量的理论与实践充分结合的技术人员队伍是进入中高端耐火材料市场的关键因素。

3、客户壁垒

钢铁、建材等高温工业均在向大型化和集中化方向发展,产能逐渐向少数优势企业集中,耐火材料的使用对高温工业产品质量影响很大,因此大型企业对相关耐火材料产品的选择非常谨慎,通常需要较长时间的验证,只有具备足够规模和技术力量的企业才有可能成为其长期供货商。同时,对于实施耐火材料整体承包的企业,通常与所服务的高温工业企业签订长期合作协议,也成为后来者进入的障碍。

四、发展历程

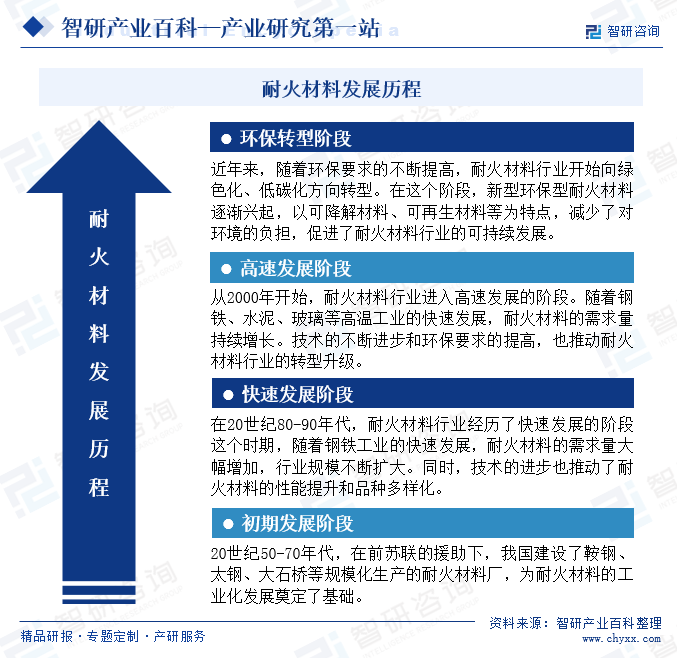

我国耐火材料行业发展历程大体上可以分为初期发展阶段、快速发展阶段、高速发展阶段和环保转型阶段。20世纪50-70年代,在前苏联的援助下,我国建设了鞍钢、太钢、大石桥等规模化生产的耐火材料厂,为耐火材料的工业化发展奠定基础。到现如今,随着环保要求的不断提高,耐火材料行业开始向绿色化、低碳化方向转型,新型环保型耐火材料逐渐兴起,以可降解材料、可再生材料等为特点,减少对环境的负担,促进耐火材料行业的可持续发展。

五、产业链

1、行业产业链分析

耐火原料制造行业主要包括矾土、菱镁矿等无机非金属矿物原料(用作耐火材料的主原料)开采、冶炼与加工,硅溶胶等相关化工原料(用作结合剂、添加剂等)制造,以及氧化铁、氧化镁等金属氧化物(用作添加剂)制造;耐火材料工业装备制造行业主要包括压机、电炉、隧道窑、配套信息控制系统等;耐火材料生产线建设工程服务行业主要包括耐火材料生产线设计、施工等。中国耐火材料行业产业链如下图所示:

北京金隅通达耐火技术有限公司

北京金隅通达耐火技术有限公司  贵州遵辉环保科技有限公司

贵州遵辉环保科技有限公司  贵州开阳三环磨料有限公司

贵州开阳三环磨料有限公司  新建特阔漂整(南通)有限公司

新建特阔漂整(南通)有限公司  河南兴亚能源有限公司

河南兴亚能源有限公司  巩义市铠源超细粉有限公司

巩义市铠源超细粉有限公司  辽宁菱镁矿业有限公司

辽宁菱镁矿业有限公司  营口菱镁化工集团有限公司

营口菱镁化工集团有限公司  海城市鹏程镁矿有限公司

海城市鹏程镁矿有限公司  沈阳铝镁设计研究院有限公司

沈阳铝镁设计研究院有限公司  矿冶科技集团有限公司

矿冶科技集团有限公司  海城镁矿集团有限公司

海城镁矿集团有限公司  山东辛化硅胶有限公司

山东辛化硅胶有限公司  青岛海湾精细化工有限公司

青岛海湾精细化工有限公司  山东百特新材料有限公司

山东百特新材料有限公司  泰兴跃达实业有限公司

泰兴跃达实业有限公司  湖北润天化学有限公司

湖北润天化学有限公司  山东众智达实业有限公司

山东众智达实业有限公司

耐火材料行业中游的加工制造环节是整个产业链的重要环节之一,耐火材料厂商将上游提供的原料经过一系列的加工工艺,如混合、成型、烧成等,制成各种耐火材料产品。近年来,钢铁、水泥等高温工业的发展,对耐火材料的需求不断增加,中游耐火材料厂商持续加大研发投入,不断推出新的产品,以满足市场需求。

耐火材料下游行业为高温工业,主要包括钢铁工业、建材工业、有色金属工业、化学工业、环保、军工等领域。耐火材料主要用作高温装备的内衬结构材料、耐高温元件和部件材料,支撑高温工业的顺利运行,是所有高温工业新工艺和新技术实施的重要基础和支撑材料,对高温工业产品质量提升与品种开发、高效生产和节能减排具有重要作用。

2、行业领先企业分析

(1)瑞泰科技股份有限公司

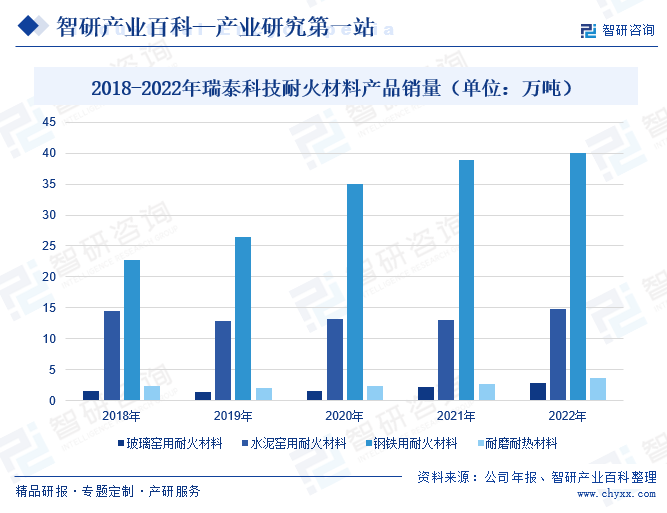

瑞泰科技耐火材料业务主要分为三大板块,即玻璃行业用、水泥行业用、钢铁行业用耐火材料,其中玻璃板块产品包括熔铸耐火材料、碱性耐火材料等;水泥板块产品主要有碱性耐火材料、不定形耐火材料、铝硅质耐火材料;钢铁业务板块产品分为连铸用功能型耐火材料、炼铁系统用耐火材料、炼钢系统用耐火材料。近年来,随着市场需求的稳步增长,瑞泰科技持续加大新兴产品研发力度,相继推出节能环保型无碳钢包衬砖、精炼方镁石-尖晶石不烧砖等新产品,推动产品销量持续增长。

2018-2022年期间,瑞泰科技各类耐火材料销量均呈现出增长态势,2022年公司玻璃窑用耐火材料、水泥窑用耐火材料、钢铁用耐火材料产品销量同比分别增长31.39%、14.4%、3.07%。2023年以来,随着瑞泰科技进一步加大产品研发力度,积极推动产业绿色低碳转型,在市场需求的大力推动下,全年产品销量有望得到进一步提升。

(2)北京利尔高温材料股份有限公司

北京利尔成立于2000年,公司主营业务为钢铁、石化、有色、建材等高温工业用耐火材料的研发、生产、销售,以及高温热工装备用耐火材料的整体承包业务。北京利尔致力于为钢铁等高温工业提供优质的耐火材料相关产品和服务,在行业内首创的“整体承包”经营模式,为公司高质量发展和耐火材料行业稳健运行提供了良好的支持。

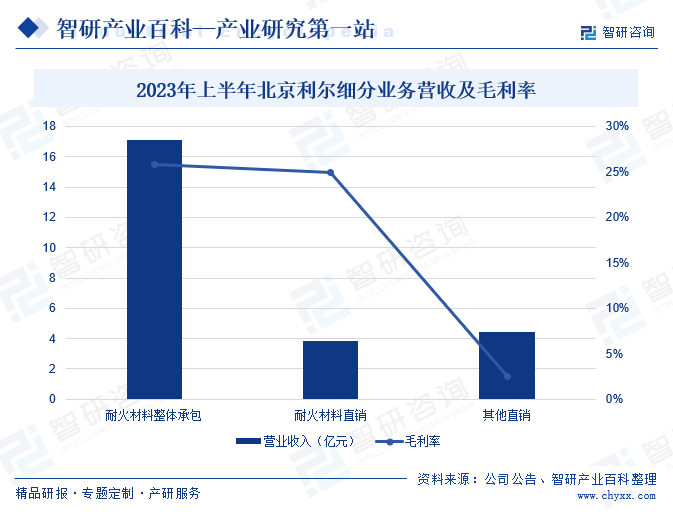

“整体承包”商业模式作为公司的重点经营战略,在国内钢铁行业具有极高的渗透率,同时在公司耐火材料业务中,该模式的收入占比达到80%以上,强有力地拉动公司高质量发展。多年来,北京利尔持续优化“整体承包”模式,不断提高公司的综合配套服务能力,进一步提高行业竞争门槛。同时,该模式也具备较强的排他性,有利于提高客户黏性,为公司经营发展带来长久效益。2023年上半年,北京利尔耐火材料整体承包业务营收为10.09亿元,毛利率达到25.86%;直销模式下的营业收入为3.87亿元,毛利率24.89%。

六、行业现状

从耐火材料产量来看,2014-2017年,在供给侧改革的推动下,钢铁行业步入去产能阶段,对于耐火材料的市场需求持续减少。在此阶段,耐火材料行业的产量也呈现出阶梯式下降,从2013年的2928万吨下降至2017年的2293万吨。2018年过后,随着钢铁行业产量的稳步回升,耐火材料的产量也逐步好转。近两年来,受国内市场波动影响,耐火材料行业发展放缓,加之下游应用市场需求降低,致使耐火材料产品产量出现小幅下滑。2023年上半年我国耐火材料产品产量1140.45万吨,同比下降0.87%。未来,随着经济的稳步增长,带动耐火材料产品需求持续回升,进一步修复行业营商环境,有望助力我国耐火材料产业高质量可持续发展。

七、机遇和挑战

1、机遇

(1)高温工业技术革新速度加快

近年来,国家创新驱动战略进一步落实,更加重视发挥市场对技术研发方向、路线选择和各类创新资源配置的导向作用,促进企业真正成为技术创新决策、研发投入、科研组织和成果转化的主体,必将激发科技创新活力。随着传统制造业的转型发展,高温工业处于技术、工艺更新换代的时期,科技成果转化和产业技术更新换代的周期越来越短,为耐火材料行业的发展提出新的要求。为此,各耐火材料企业紧跟国家发展战略,积极推动产品研发和技术升级,依托科研平台及人才优势,在科技创新和转型升级方面具有显著优势,面临良好的发展机遇。

(2)国内耐材产业集中度将快速提高

近年来,耐火材料行业重点企业的销售收入增幅高于行业平均水平,平均净利润率高于行业平均水平,但我国耐火材料企业多而小的局面仍然没有得到根本性改变,耐火材料中低端产品产能过剩情况依旧存在,产业整体的规模、技术水平和产品结构等方面与国际先进水平相比差距较大,缺少市场话语权和定价权,亟需培育具有较强综合实力的大型耐火材料企业。随着国家耐火材料行业发展政策的引导,未来国内耐火材料产业的集中度将快速提升,其中中大型企业具有品牌、人才、产品和技术优势,有着做强做大的历史机遇,在行业的稳健发展下,领先企业将加快发展进程,推动市场份额进一步向龙头企业聚拢,带动产业结构不断优化升级。

(3)节能环保型耐火材料市场规模将快速提升

国家节能环保主题日益突出,明确将工业节能列为重点发展能源领域中的优先主题,将节能环保产业作为现阶段重点培育和发展的对象之一,一方面给传统高温工业的发展带来较大压力,另一方面也给高温工业进行技术改造和结构调整创造有利契机,为节能环保耐火材料的发展开辟绿色通道。耐火材料企业专注于高温工业相关产品的研发,相继开发适合多种场景下使用的高效节能隔热系列耐火材料和环保产业用耐火材料,在产业政策的扶持下,将迎来市场发展机遇。

2、挑战

(1)国际市场需求下滑

由于近年来国际经济不景气,国外高温工业发展乏力,耐火材料需求增长缓慢,我国耐火材料的出口量将进一步下滑,同时部分国家可能会采取贸易保护主义措施,限制我国耐火材料的进口,对我国的耐火材料出口造成不利影响,致使耐火材料企业海外市场营收受到较大冲击。为加快提升自身经营业绩,部分企业可能会采取低价策略来争夺市场份额,导致我国耐火材料企业面临更大的竞争压力。

(2)国内市场存量博弈

我国耐火材料行业整体市场空间逐渐趋于平稳。耐火材料下游钢铁行业自2015年以来整合速度加快,市场集中度上升,头部企业的竞争优势扩大。随着市场增长趋稳,市场竞争将由增量市场转向市场存量博弈。技术、质量及品牌将成为市场重要的竞争要素,在日益激烈的市场竞争中,企业需要通过不断推出新产品、开拓新市场、加强品牌建设等方式,提高自身的市场竞争力。

(3)原料资源日趋减少

随着中国工业的不断进步,耐火材料原材料的开采量也在逐年递增,随着各国对矿山资源的保护,加上前期的开采消耗,国内外高品质的耐火材料资源日趋减少,进一步加剧耐火材料企业的生产成本。

在原材料资源日趋减少的背景下,耐火材料企业面临着更大的原料采购难度和生产成本上涨的问题,特别是对于部分依赖进口原料的企业,可能会受到国际市场价格波动的影响,难以保证稳定的生产。

八、竞争格局

耐火材料是我国重要的基础产业之一,长期以来行业集中度低,市场竞争激烈,行业内小规模企业占比较高。近年来,随着下游需求的增速放缓、耐火材料行业准入制度的出台、环保整治力度的加强、“整体承包”模式渗透率的不断提高,以及下游小规模企业的淘汰出清,耐火材料行业中竞争力弱的小规模企业的生存空间愈发狭窄,综合实力强劲、拥有资源优势和创新管理能力的头部企业将会加速提升市占率,市场份额持续向龙头企业聚拢。

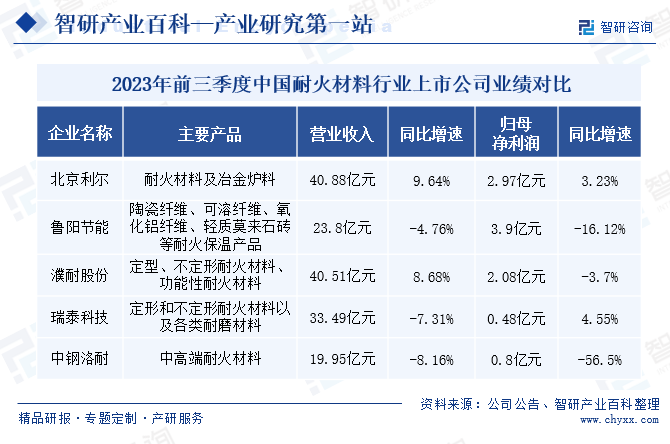

北京利尔、鲁阳节能、濮耐股份、瑞泰科技、中钢洛耐等企业作为我国耐火材料行业的头部企业,其经营方向和业务布局对行业的发展有着一定的引领作用。2023年,受市场需求下降的影响,大部分耐材企业营收均有所下滑,2023年前三季度,鲁阳节能、瑞泰科技、中钢洛耐的营业收入同比分别下降4.76%、7.31%、8.16%。

九、发展趋势

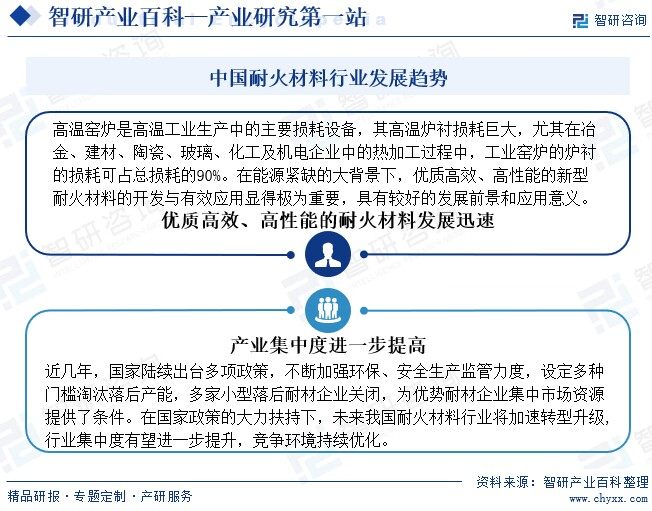

随着耐火材料技术持续进步,产品品种将不断更新,产品质量也将稳定提高。同时,随着下游行业低效落后产能的进一步退出,耐火材料低端市场需求会急剧减少,低端耐火材料的市场空间将不断萎缩。高温窑炉是高温工业生产中的主要损耗设备,其高温炉衬损耗巨大,尤其在冶金、建材、陶瓷、玻璃、化工及机电企业中的热加工过程中,工业窑炉的炉衬的损耗可占总损耗的90%。在能源紧缺的大背景下,优质高效、高性能的新型耐火材料的开发与有效应用显得极为重要,具有较好的发展前景和应用意义。

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国耐火材料行业全景速览:政策推动,市场集中度加速提升[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

2023年中国耐火材料行业全景速览:政策推动,市场集中度加速提升[图]

2018-2020年受益于下游行业的发展,产量企稳并小幅回升。截至2021年,耐火材料产量达2402.67万吨,同比下降3.04%;截至2022年我国耐火材料产量为2300.99万吨,同比下降4.23%。

![2021年中国耐火材料产量及主要企业经营现状分析(北京利尔VS濮耐股份)[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

2021年中国耐火材料产量及主要企业经营现状分析(北京利尔VS濮耐股份)[图]

2021年中国耐火材料产量为2402.67万吨,同比下降3%;2021年特种耐火制品产量为408万吨。

![2022年中国耐火材料行业进出口情况分析:出口市场量价齐升[图]](http://img.chyxx.com/images/2022/0330/7cb5c70f3a54c426c21dce90a0a5a6386f870908.png?x-oss-process=style/w320)

2022年中国耐火材料行业进出口情况分析:出口市场量价齐升[图]

耐火材料即耐火的温度不低于1580℃的一种无机非金属材料,耐火材料种类繁多、用途广泛,一般用于水泥、钢铁、玻璃等多个领域,是这些领域发展不可缺少的原材料,在高温工业发展中起着重要作用。